指標を使わないトレード – 持ち合いブレイクを見抜く方法

指標を使わないトレードについて

『指標を使わないでどうやってトレードが出来るんだ!?』『移動平均線がなくてどうやってトレードが出来るんだ!?』

なんて言われたことがあります。※指標=インジケーター

逆にお聞きしたいのは、「なぜそんなもの(指標)が必要なんですか?」ということ。

要ります?インジケーター。

ローソク足だけで分かるし、

フィボナッチとギャンを使ったらもうそれで十分すぎるほど分かります。

システムトレードではインジケーターに頼らざるを得ませんが、自分自身で裁量トレードを行う時はインジケーターなしで相場を読み解けるようになりたい。そうは思われませんか?

ということで、指標無しのトレードがどういうものなのか。

雰囲気だけでも味わって頂こうと思います。

では二つだけ行ってみましょう!

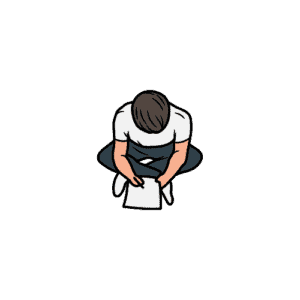

ローソク足の数を数えたら持ち合い抜けは分かる。

持ち合い抜けを狙う時には、ローソク足だけで分かります。

これをやるには「ローソク足の細かな連続」をチェックしてください。

- 同じ本数の時は『持ち合い』と認識する

- 陽線の本数が増えたら、アップトレンド(厳密な話ではないですよ)

- 陰線の本数が増えたら、ダウントレンド

一番シンプルにそれだけで

どちらへ向かっている時間が長いかを判別出来ます。

MACDで持ち合い抜けを取れますか?(笑)取れないでしょう。

MAで取れますか?無理でしょう。

ローソク足だけで取れますよ。

めちゃくちゃ簡単ですが、その簡単な「ローソク足の数を数える」ということすらしなくなるのが、指標の弊害でしょう。

ただ数を数えるだけで勝てるのに、RSIとかどうでもいいことを言い出すわけです。

相場の方向性を判別する要素は?

- 値幅

- 時間

- 高値安値の切り上げ切り下げ

この3つが方向性を判別する時に重要な要素です。

- 値幅は上下どちらが大きいか?

- 長時間向かっている方向はどちらなのか?

- 高値安値の切り上げについてはダウ理論の項目で!

トレンドとは何か?

トレンドの定義から考える必要があるでしょう。

高値安値が両方とも切り上がっている、というダウ理論で考えるのが一般的ですが

上に書いた値幅と時間にも検討の余地があります。

トレンドが出ている時、どうなっているかイメージしてみてください。

トレンドが出ている時は、

- 上昇している時間

- 上昇の値幅

の両方が大きくなります。

これが陽線の数・陰線の数と関係してきます。

長~~い時間上昇して、短い時間下落すると

トータルで上に行く確率が高くなります。

短い下落の時間だけに大きな値幅が出たら話は変わりますが、

同等と考えれば、

陽線が多い方が上昇トレンドである可能性が高い。

図の時間軸では分からないかも知れませんが、

大きな時間軸に変えた時にこのチャートは陽線の連続になっているはず。

違う例を載せておきます。

ローソク足の連続(トレンド途中の例)

これは後日撮影したナスダック市場の月足です。

月足の中に細かくアップダウンはあれど、ローソク足は

大きな時間軸に変えたらこうやってただの陽線の連続である事が多い。

この事もぜひ覚えておいて頂けると役に立つはずです。

持ち合いの時も同じ

話を戻して、「持ち合い抜け」を見抜くためにやっているのもこれと同じ理屈です。

- 陽線と陰線の数が同数だったところから

- 急に陰線の数が増えて来た。

ローソク足の数をトレンドの初期のサインと受け取る事が出来ます。

これが「持ち合い抜けをローソク足で考える」理屈です。

次はフィボナッチを少し知ってみましょう!

フィボナッチで簡単に大底で買う。

先ほどの下落チャートと同じものです。

ローソク足だけではどこまで下落するかは分かりませんでした。

持ち合いを割れる事を察知出来たとしても、それがどこまで下落するのかはまだ分かっていません。

分かるわけないですよね?(笑)

フィボナッチを引いたチャートをご覧下さい。これが到達するべき値位置です。

この底値でも買えますし、持ち合い抜けから目標値まで売ることも出来ます。

もちろん、これは一例で、使い方は色々あります。

実際のところ、この値動きなら「値動きのルール2」という引き方を使う事が多いです。※2020年作※上の引き方は10年以上前に使っていたもの

フィボナッチの使い方が分かる書籍・動画

『沢山の引き方を覚えたい』という場合は代表作「フィボナッチ大事典」をご覧ください。出てくるツールの種類や引き方の多さだけで言えばこれが一番多いです。※2013年作

著書にも書いてあります。私の本は少し難しいので、初心者の場合は上のどちらかがオススメ。ただし必要な知識は全て本にまとまっているので理解出来るなら極意書一冊で大丈夫です。

著書「極意書 フィボナッチトレーディングの進化論【新版】」※電子書籍版※2019年著、新版2024年著

このチャートを見れば、一発でどこまで下落するかが分かる

フィボナッチを引いた上のチャートを見れば、一発でどこまで下落するかが分かります。

後はただ、目標値まで売り、最安値で買うだけ。

この芸当を、どの指標で出来るのか考えてみてください。

持ち合い抜けを売って、大底で買い戻す。もちろん、この後どこまで戻るかも知っている。

これが、フィボナッチです。

完全に理屈を理解出来ていない場合は決して、暴落時に逆張りで買わないでください。危険です。

どのシチュエーションの時に

- どこからどこへラインを引くか?

- どのラインが重要で、戻り売りポイントはどこか?

- 上のチャートの引き方は何と言い、多数ある引き方の中で今は何を使うべきか?

これらが分からなければフィボナッチは使えません。

(逆張りで買えませんし、ポジションをホールド出来ないからです。そして、そもそも正しくラインを引けないから。)

インジケーターのまとめ

指標の種類の項目はこれで終わり。

私はライントレーダーなので、インジケーターに対して少々否定的な意見が多かったかも知れません。

トレードを始めた時はインジケーターを使っていましたが、

それでは値動きの理屈は分からなかったので、最終的にライントレードに行き着きました。

最後に動画で、

インジケーターのメリットとデメリットをまとめておいたのでご覧ください。

動画で学ぼう!「インジケーターの長所と短所」

【動画解説】移動平均線の売買ルールについて

動画の序盤で話している移動平均線の売買ルールについて補足します。

原則として、売買ルールには3つ決めるべきポイントがあります。

- エントリーポイント

- エグジットポイント(利益確定)

- ストップロス(損切り位置)

※他にエントリー枚数も一定のルールにする必要がある。損切りに掛かった時に資金の2%未満に抑える、など。

というのが売買ルールの基本原則です。

(笑)

分かりますよね。また、

このように「あるツールや理屈でエントリーしたら、同じものでエグジットする」のが基本なのです。

上の動画の序盤では「移動平均線ではどのような売買になるか?」を簡単に解説しています。

当講座限定動画 インジケーターとフィボナッチの使い方

フィボナッチが専門分野なので役に立つでしょう。

※なお、動画はコースの最初にまとまっているページがありますが

このように記事内容に応じて、各ページにも載せてあります。

インジケーターの話は以上になります。

次の項目もお楽しみください。

次は「ダウ理論」について→

インジケーターが無くてもダウ理論があればトレード出来ます。しかしその逆はない。実際の現場で”使える”使い方・考え方を教えます。